为何个人活期存款一直未被纳入统计?M2与M1“剪刀差”能否收敛?

M1统计口径将迎来调整,很可能纳入个人活期存款和非银行支付机构备付金。

近期,央行在三季度货币政策执行报告中释放出完善货币供应量统计口径的信号,引发关注。

实际上,市场对此调整早有预期,今年6月,央行行长潘功胜就曾表示,“个人活期存款以及一些流动性很高甚至直接有支付功能的金融产品,需要研究纳入M1统计范围。”

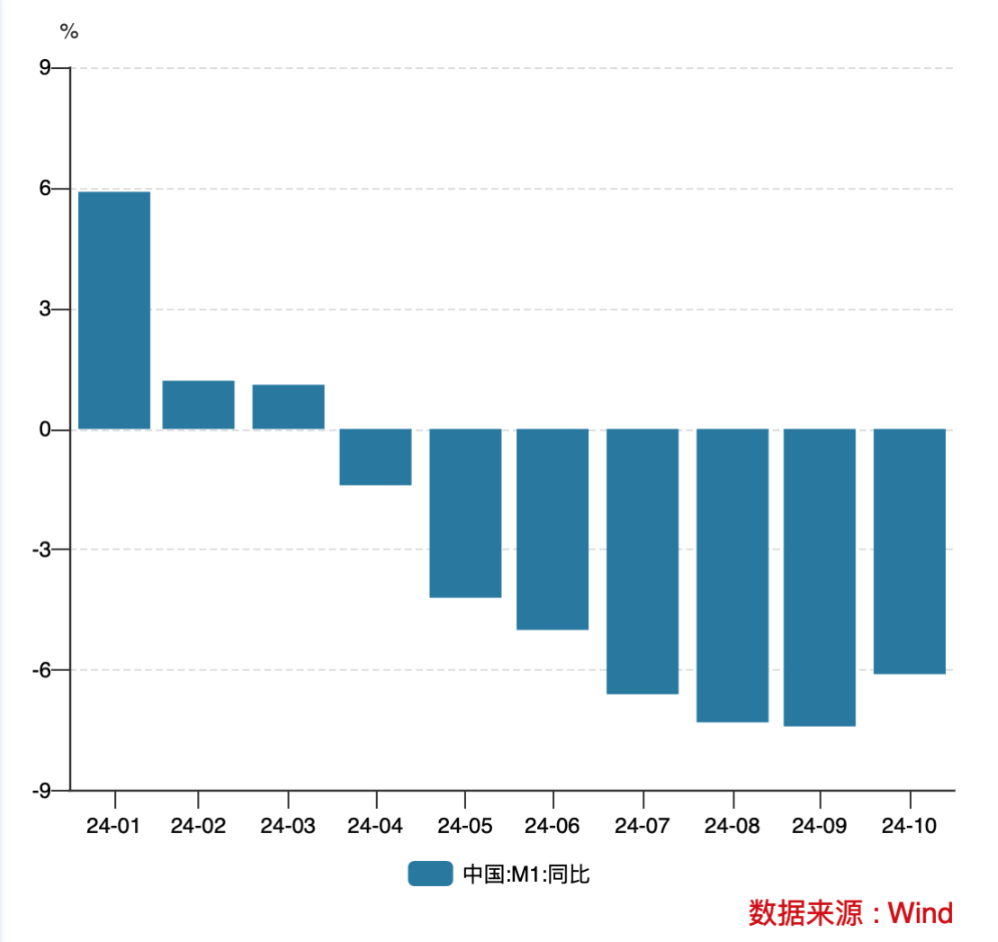

M1(狭义货币,流通中的现金与商业银行活期存款的总和)统计范围需要调整的一个背景是,与国际相比,我国现行货币统计口径相对较窄。与此同时,今年以来,M1增速连续多月处于负值。

若M1统计口径调整,将对月度数据有多大改善?为何此前个人活期存款一直未被纳入统计?纳入后,货币政策框架会否受到影响或改变?

为何个人活期存款一直未被纳入统计?

对比国际通用规则和海外经济体,我国现行货币统计口径相对较窄,主要差异在于并未将个人活期存款纳入M1中。

我国自1994年正式编制并向社会公布货币供应量统计表,过去30年,我国货币供应量统计口径先后经历过四次比较大的修订。

值得注意的是,这四次调整主要集中在M2(广义货币,流通中的现金、单位存款、个人存款以及其他可转换为现金的存款),M1的统计口径基本没有大的变化。比如,将证券公司客户保证金存款计入M2、将非存款类金融机构存款和住房公积金中心存款纳入M2等。

为何30年来个人活期存款一直没有被纳入M1口径?对此,国信证券金融业首席分析师王剑表示,人民银行之所以没有将个人活期存款纳入M1有其历史背景,因为早期无论是个人活期存款还是个人定期存款,居民都是以银行存折的方式持有,居民需要先去银行柜台提现,转换为现金才能支付。在这样的流通环境中,活期储蓄并不满足国际货币基金组织(IMF)对于M1可以随时、直接转化为购买力的定义。然而,随着我国银行卡、电子支付等的普及,居民活期存款目前完全具备随时直接转化为购买力这一M1的内涵。

另外,除了个人活期存款,在目前的经济社会形态下,支付公司客户备付金和大部分货币基金以及现金类理财产品都基本上能满足M1内涵。

王剑解释称,比如,余额宝、微信的零钱通、招行的朝朝宝等都满足随时支付和赎回的条件,大部分现金类理财产品即使不能满足T+0赎回条件,但也基本满足T+1赎回条件,因此从随时可以转换为购买力这一内涵出发,这些资金也基本符合M1定义。

结合IMF的定义来看,M1不一定是要存款,其真正的本质特征是直接可用于支付的金融工具。

中金公司研究员周彭在研报中指出,从M1的本质特征来看,中国可能存在一些具备M1属性,但是尚没有纳入M1统计的金融工具。这样的金融工具可能主要包括三类:一是居民活期存款;二是部分非存款类的金融产品,其中可能主要是日开理财;三是第三方支付机构的备付金。

货币供应量统计口径并非一成不变,主要根据金融工具的流动性、与经济的匹配度动态调整。历史上,美联储、英格兰银行等主要发达经济体央行都对其货币供应量统计口径进行过多次调整优化。

随着银行卡出现和移动支付的发展,个人活期存款也成为流动性极强的支付工具;此外,随着我国网络支付快速发展,非银支付机构备付金规模上升,在日常支付中也已被广泛使用,具有与活期存款相同的货币属性,不少专家建议将个人活期存款、非银支付机构备付金等纳入M1。

M2与M1“剪刀差”有何影响?

今年6月,央行行长潘功胜在陆家嘴论坛上释放出完善M1统计口径的政策信号。

他表示,从货币功能的角度看,需要考虑对货币供应量的统计口径进行动态完善。个人活期存款以及一些流动性很高甚至直接有支付功能的金融产品,需要研究纳入M1统计范围。

近期,央行在《2024年第三季度中国货币政策执行报告》中表示,符合货币供应量定义的金融工具范畴发生了重大变化,有必要动态完善,并提出个人活期存款、非银行支付机构备付金均可研究纳入M1统计。另外,M2统计要结合金融工具流动性的发展变化适时调整。

今年以来,M2与M1增速“剪刀差”持续处于高位。市场也在关注,一旦口径调整,将对数据有何影响?

根据浙商证券首席经济学家李超的估算,2024年9月,加入个人活期存款、非银行支付机构备付金两项的M1同比增速为-3.3%,较实际数据的-7.4%高4.1个百分点。

中信证券(维权)结合测算结果也观察到,2024年初以来“调整后M1”增速始终高于当前口径M1增速,同时与M2的剪刀差现象亦有所缓和,且长周期来看,新指标的波动率更低。若结合M2观察,目前M2增速与“调整后M1”的增速差也会相对收敛,货币供给的剪刀差现象或将有所缓和。同时,从长周期维度来看,“调整后M1”同比增速会更加平滑,避免居民调整现金管理方式给数据带来不必要的扰动,也便于市场对货币供给的实际情况进行更清晰地判断。

对于口径调整时点,李超预计在2025年初的概率较大。

央行也表示,正认真研究货币供应量统计修订的方案,未来将择机发布并适当进行历史数据的回溯,不断提高货币反映经济活动变化的完整性和敏感性。

对政策制定有何影响?

对市场而言,更为关键的是,在M1统计口径调整后,对政策端将有何影响?

实际上,口径调整并不会改变货币政策调控框架的转型方向。

央行特别强调,随着我国经济高质量发展和结构转型,实体经济发展所需要的货币供应量正在发生变化,货币供应量的可控性以及与主要经济变量的相关性正趋于减弱,即使结合金融业态的发展不断修订货币供应量统计口径,也不会改变这一趋势。

央行并表示,下阶段,我国货币政策框架将逐步淡化对数量目标的关注,把金融总量更多作为观测性、参考性、预期性的指标,更加注重发挥利率调控的作用,不断提升金融支持实体经济高质量发展的适配性、有效性。

李超认为,央行继续提示市场减少对总量性指标的过度关注,也是平缓市场预期、减少市场波动的重要手段,未来更加需要关注利率的走势、信贷资金对重点领域的支持力度以判断金融作用于实体经济的效果。

中信证券首席经济学家明明预计,调整口径后,M2-M1剪刀差将有所收敛,但仍处于历史较高水平,因此仍需提升资金活化程度,目前资金活化不足的问题仍然存在,根本原因还在于企业投资收益下降、预期减弱等导致的有效融资需求偏弱。后续政策关键还是在于提升实体回报率,通过宽松的货币政策为经济修复保驾护航。在有效融资需求不足的大背景下,避免资金沉淀空转不能单纯靠收紧资金、抬高利率来解决。