7月31日,日本央行意外提升政策利率15个基点至0.25%,同时预计自今年8月以每季度缩减约4000亿日元逐步减少购债。 消息公布后,美元对日元汇率先跌后涨,上下剧烈震动达200个基点,日经225指数也出现先跌后涨,全日上涨1.49%.

经济数据改善助力加息

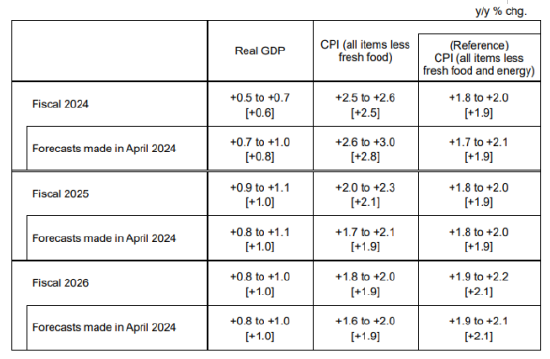

日本央行行长植田和男在记者发布会上表示,加息的主要原因是通胀走势符合预期。日本6月整体CPI报2.9%, 核心PCI报2.5%, 连续27个月高于目标值;日本央行认为产出缺口持续改善,近期强劲的春季工资结果或可逐渐转化为实际收入和消费者支出,有利通胀预期上升。本次会议将今年年底的整体通胀预测由4月会议的2.8%调降至2.5%, 但将2025年的整体通胀由1.9%上调至2.1%,维持2026年的增长预测。另一方面,日本劳动力市场保持韧性,6月失业率降至2.5%,出口和工业生产的改善,也有助于经济增长,6月份零售额扭转前期低迷的情况,同比增长3.7%超出市场预期,本次会议将2024年GDP预测从4月份的0.8%下调至0.6%,但对2025年经济增长预测维持1.0%不变。

缩减购债路径揭晓

自2013年启动大规模量化宽松计划以来,日本央行在资产负债表上积累了超过半数的未偿还日本国债,有效地控制了长期利率,但6月会议提出未来将逐步紧缩政策,慢慢退出市场,以便让私营部门重新掌控日本国债市场。日本央行行长植田和男表示,日本央行希望通过明确披露每个季度的债券购买计划,以便为市场提供更大的可预测性。

日本央行本次会议公布将每季度减少约4000亿日元的日本国债购买量,最终至2026年1月至3月的月度将日本国债购买量减少为3万亿日元左右,具体缩减细节如下:今年7月购买5.7亿日元,8至9月购买5.3亿,10至12月购买4.9亿,明年1月至3月购买4.5亿, 4月至6月购买4.1亿, 7至9月购买3.7亿,10至12月购买3.3亿,2026年1至月购买2.9亿。

日元汇率及日股展望

日本央行行长植田和男在记者发布会上表示,日元疲软是加息的因素之一,今年6月美元兑日元达到160时,日元空头达到顶峰,至7月初,套利交易势头依然强劲,但随着美国6月CPI下行超过预期,美联储年内降息预期上升,加上日本财务省进行汇率干预,日元走势出现转折,彭博数据显示,自7月11日以来,美元兑日元下跌了近4.2%。我们认为,在头寸调整完成后,美元兑日元或更多受到美国货币政策前景的驱动,而不是取决于日本央行的政策;除非日元大幅升值,日元套利交易的吸引力依然存在,因为日本的加息路径可能是循序渐进的。

股市方面,日本股市在7月初上涨后见顶,近期有所回调,部分也因为国际投资者面临日币贬值的风险;不过,预计日本企业的盈利可能出现稳步上调。彭博数据预测MSCI日本指数2024年的每股收益增长可达到和近13%,超过美国的10.5%和欧洲的4.1%。盈利增速上调不仅出现在受日元贬值提振的出口产业,利率上升的前景可能有助提振金融机构的利息收入,以及更多以国内为导向的公司的盈利提升;除此之外,日本公司治理的改善仍然是支持日本股市长期投资价值的关键因素:自去年东京证券交易所的指导推动,日本企业或改进其产品和运营,或释放资本并进行股票回购,以提高利润和股本回报率,推动股票估值回升;公司治理改善的持续或可维持日股对投资者的吸引力。

风险提示:上述资料并不构成投资建议,或发售或邀请认购任何证券、投资产品或服务。所刊载资料均来自被认为可靠的信息来源,但仍请自行核实有关资料。投资涉及风险,不同资产类别有不同的风险特征,过去业绩并不代表未来表现。投资前请参阅销售文件所载详情,包括风险因素。观点和预测仅代表当时观点,今后可能发生改变。