登录新浪财经APP 搜索【信披】查看更多考评等级

作 者丨崔文静

编 辑丨张铭心

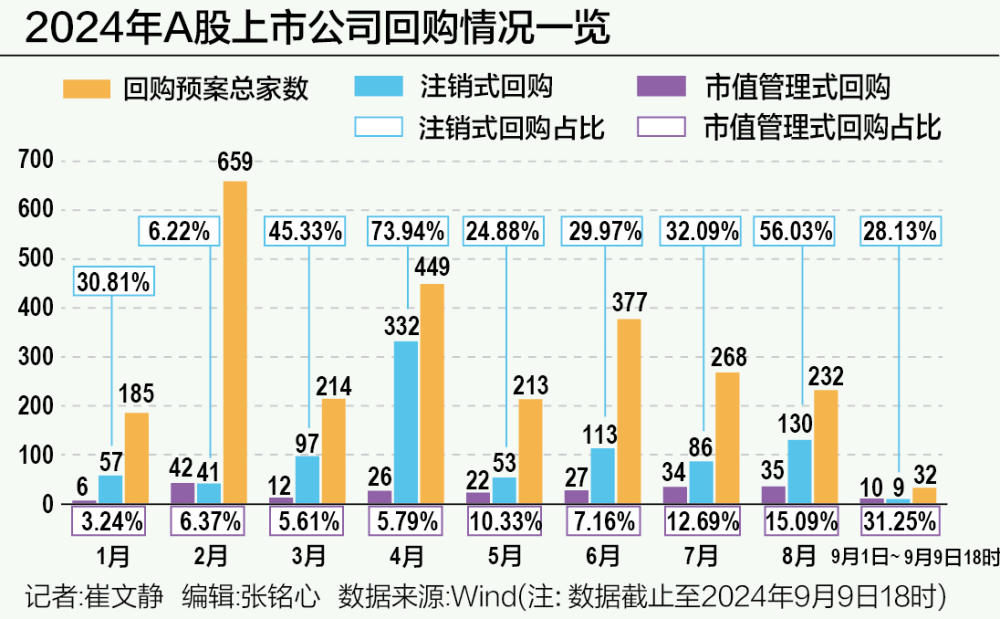

自去年年中监管鼓励上市公司加大回购力度以来,A股上市公司掀起一波又一波回购潮。今年5月以来,上市公司回购数量渐趋稳定,每月回购家数维持在两百家以上。

与此前相比,上市公司回购正在显现新信号:昔日鲜少出现的注销式回购和市值管理式回购显著增加。前者被视为最为利好投资者,后者则更有助于上市公司股价提升。过去,股权激励和员工持股计划,是很长一段时间以来上市公司回购的主力所在。

Wind数据显示,截至9月9日18时,年内新增回购预案的上市公司共计2629家,其中,注销式回购918家,占比34.92%;以市值管理为目标的回购214家,占比8.14%。

其中,仅9月7日当天,即有5家上市公司新增以市值管理或注销为目的的回购计划。其中,高凌信息、辽港股份、瑞联新材拟通过回购进行市值管理,仟源医药、节能风电计划回购注销。

在业内人士看来,相较于股权激励和员工持股计划,以市值管理和注销为目的的回购对上市公司股价提升与投资者利益保护更为有利,标志着上市公司投资价值意识的提升和回购可持续性的日渐增强。

大手笔市值管理式回购频现

过去,以市值管理为目的的上市公司回购较为鲜见。根据Wind数据,在2023年1月1日—9月9日新增回购计划的985家上市公司中,市值管理式回购仅有24家,占比2.44%。

然而,今年7月以来,以市值管理为目的的上市公司回购数量显著增加。7月、8月、9月1日—9月9日18时,新增回购预案的上市公司分别有268家、232家、32家;其中,以市值管理为目的的分别有34家、35家、10家。这意味着,市值管理式回购占比分别达到12.69%、15.09%和31.25%。

市值管理回购家数增多的同时,回购规模也有所增大。仅9月1日—9月9日期间,即有至少6家上市公司推出2亿元及以上规模的市值管理式回购。

其中,9月7日新增市值管理式回购的辽港股份,回购规模最高达到8.4亿元;9月3日官宣以市值管理为目的回购预案的健康元,拟回购规模最高达5亿元;良信股份于9月4日推出最高达4亿元市值管理式回购;喜临门、兆易创新、瑞联新材用以市值管理的回购规模最高达2亿元。

市值管理旨在稳定股价,在受访人士看来,当前相对较低的股价,以及企业对自身发展前景的信心,是上市公司以市值管理为目的进行回购的主要原因。

市值管理式回购,无疑是上市公司市值管理意识增强的体现,后者正是监管鼓励的重点方向。

为了增强上市公司对股价的重视度,3月15日发布的《关于加强上市公司监管的意见(试行)》(以下简称《意见》)提出将制定上市公司市值管理指引,要求上市公司建立提升投资价值长效机制,明确维护公司市值稳定的具体措施;并研究将上市公司市值管理纳入企业内外部考核评价体系,逐步完善相关指标权重,发挥优质上市公司风向标作用。

值得注意的是,正确的市值管理对资本市场发展大有助益,但在受访人士看来,市值管理容易变质为“伪市值管理”,需要严加防范。

天相投顾董事长林义相此前即告诉21世纪经济报道记者,市值管理距离内幕交易和股价操纵只有半步之遥,因此,市值管理容易跌进内幕交易和股价操纵泥坑。

林义相认为,刻意让股价按照某一种想法和思路变动不太保险。股价的高低归根结底取决于上市公司的质量和发展,短期而言市场因素可能影响股票估值;中长期来看,股价依赖于上市公司的规范经营、利润水平和创造利润的能力。

为了打击“伪市值管理”,监管也推出系列行动。比如,《意见》即明确:依法从严打击“伪市值管理”;准确把握上市公司市值管理的合法性边界,加强信息披露与股价异动联动监管;“零容忍”从严打击借市值管理之名,实施选择性或虚假信息披露、内幕交易和市场操纵等违法行为的“伪市值管理”;加强对上市公司及其控股股东、实际控制人、董事、高管的警示教育和培训,督促严守市值管理合规红线。

注销式回购渐增

按目的划分,上市公司回购主要包括股权激励、员工持股计划、股权激励注销、市值管理四大类别,以及盈利补偿、重组等小众方式。

其中,相较于其他回购方式,对于上市公司而言,股权激励、员工持股计划成本相对有限。因此,以股权激励、员工持股计划为目的的回购,在很长一段时间内是我国上市公司回购的主力军。如今,以此为目的的回购公司依然不少,但就占比而言已较过去有所下降。

取而代之,回购比例渐增的,是市值管理与注销式回购。二者相比,注销式回购占比更胜一筹。

根据Wind数据,截至9月9日18时,年内新增回购计划的上市公司共计2629家,其中,以回购注销为目的企业达到918家,占比34.92%。今年8月,注销式回购企业占比更是高达56.03%;而在今年4月,这一比例曾一度高至73.94%。

注销式回购被视为最为利好投资者的回购方式。根据多位受访人士分析,一方面,注销式回购更能彰显公司对自身价值的高度认可和未来发展前景的充沛信心;另一方面,股份回购注销后,公司股本减少,在当期利润与分红比率不变的情况下,每股收益、每股净资产回报率、每股分红等财务指标将提升,理论上有助于每股可分配利润的增加,利好投资者收益的改善。因而,注销式回购对资本市场企稳复苏的助力作用也更为明显。

不过,对于企业而言,注销式回购则意味着相对更高的成本。有鉴于此,在很长一段时间内,我国资本市场以注销为目的的回购占比很低。

如今,回购注销企业数量渐增,源于监管的政策引导。

4月12日新“国九条”及其配套措施明确:引导上市公司回购股份后依法注销,将回购注销金额纳入现金分红金额计算,并且将分红与上市公司减持相挂钩。此规定一出,上市公司注销式回购积极性再度提升。4月以来,每月注销式回购占比均在20%以上。

值得注意的是,政策鼓励之下,一些此前发布回购计划的上市公司,将回购目的调整为股权激励注销,典型如6月28日新发公告的新天药业,其拟将前期于1月17日至2月2日期间所回购的401.72万股股份的用途进行变更并注销,由“用于股权激励计划”变更为“用于注销并减少注册资本”。